政府“委托支付”的拆遷補償款能否享受免征增值稅?

2023-08-09

案例

案例:某市政府(征收人)主導的棚戶區(qū)改造項目,市城鄉(xiāng)建設(shè)局(征收部門)就征收A公司位于棚戶區(qū)改造區(qū)域地上建筑物與A公司簽訂征收房屋補償安置協(xié)議書,補償面積1.6萬平方米,評估價5000元/㎡,補償總金額8000萬元,后市城鄉(xiāng)建設(shè)局就征收A公司位于棚戶區(qū)改造區(qū)域地上建筑物與A公司、摘地B房地產(chǎn)開發(fā)企業(yè)三方簽訂補充協(xié)議,約定對于A公司全部補償支出均由B房地產(chǎn)開發(fā)企業(yè)承擔,A公司任何時間不再向市城鄉(xiāng)建設(shè)局主張補償權(quán)利。政府承諾后期以土地出讓金返還方式給予B房地產(chǎn)開發(fā)企業(yè)補貼。

根據(jù)財政部 稅務總局公告2020年第40號第三條規(guī)定:“土地所有者依法征收土地,并向土地使用者支付土地及其相關(guān)有形動產(chǎn)、不動產(chǎn)補償費的行為,屬于《營業(yè)稅改征增值稅試點過渡政策的規(guī)定》(財稅〔2016〕36號印發(fā))第一條第(三十七)項規(guī)定的土地使用者將土地使用權(quán)歸還給土地所有者的情形。”明確了企業(yè)從政府取得包括土地及其

相關(guān)有形動產(chǎn)、不動產(chǎn)補償費的行為,屬于36號文規(guī)定的土地使用者將土地使用權(quán)歸還給土地所有者的情形,免征增值稅。

按照36號文、40號公告規(guī)定,只有作為土地使用者的企業(yè)從作為土地所有者的政府處取得拆遷補償費,才能夠免征增值稅,但實務中,企業(yè)的拆遷補償費并不一定都是從政府處取得,企業(yè)也可能從拆遷公司、土地開發(fā)公司、房地產(chǎn)開發(fā)公司等企業(yè)處取得拆遷補償費。

對于政府委托開發(fā)企業(yè)進行拆遷補償?shù)模徊疬w企業(yè)從開發(fā)企業(yè)處取得的拆遷補償費能否視同從政府處取得享受免稅?在實務中仍然存在分歧。但筆者認為,政府委托開發(fā)企業(yè)進行拆遷補償?shù)模鄬儆谡鲗再|(zhì),追溯土地補償主體以及資金流向源頭來看,是由政府主導下由政府統(tǒng)一規(guī)劃、統(tǒng)一收儲發(fā)生的拆遷補償,筆者觀點:這種補償土

地及資金流向符合40號公告的規(guī)定,可以免征增值稅。

此類業(yè)務證據(jù)鏈支撐資料筆者總結(jié)如下,供參考:

a、城建局與A公司之間的《征收房屋補償安置協(xié)議》;

b、城建局、A公司、B房地產(chǎn)開發(fā)企業(yè)《三方委托支付協(xié)議》;

c、三方協(xié)議明確主體關(guān)系,城建局為安置承擔主體、A公司為被拆遷主體,B房地產(chǎn)開發(fā)企業(yè)為摘地投資開發(fā)主體;

d、三方協(xié)議明確城建局、A公司、B房地產(chǎn)開發(fā)企業(yè)三方業(yè)務關(guān)系;明確為B房地產(chǎn)開發(fā)企業(yè)代城建局承擔A公司拆遷安置補償款;

e、取得政府相關(guān)職能部門收費票據(jù)作為支撐,優(yōu)先取得財政事業(yè)性收費票據(jù)、次選為取得行政事業(yè)型往來收費票據(jù),如果以上兩種票據(jù)無法取得,至少取得棚戶區(qū)項目改造指揮部/城鄉(xiāng)建設(shè)局(征收實施單位)資金往來支付收據(jù)。

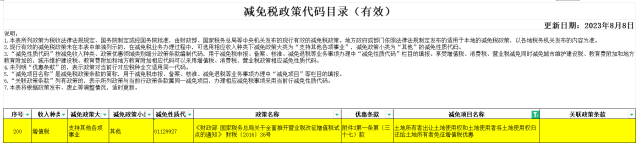

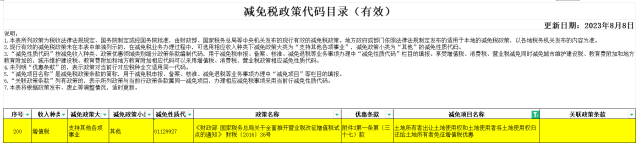

如果A公司為小規(guī)模納稅人,需填報增值稅納稅申報表(小規(guī)模納稅人適用)》及其附列資料附表三、主表,附表三“免稅項目”中添加“土地所有者出讓土地使用權(quán)和土地使用者將土地使用權(quán)歸還給土地所有者免征增值稅優(yōu)惠”減免稅代碼01129927,填報免稅銷售額8000萬元,主表第12行“其他免稅銷售額”填報8000萬元,第17行“本期免稅額”自動帶出240萬元。(注意:此操作后A公司會被強制要求升級為一般納稅人,實務中需權(quán)衡納稅人身份轉(zhuǎn)變帶來的納稅格局變化,充分運用納稅人身份轉(zhuǎn)換特點,合理規(guī)劃拆遷補償資金支付計劃)

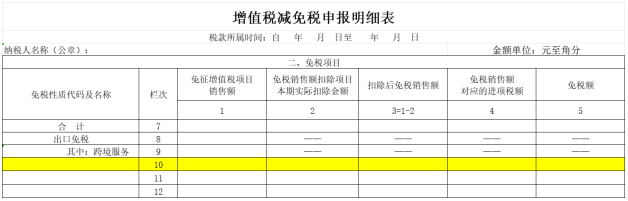

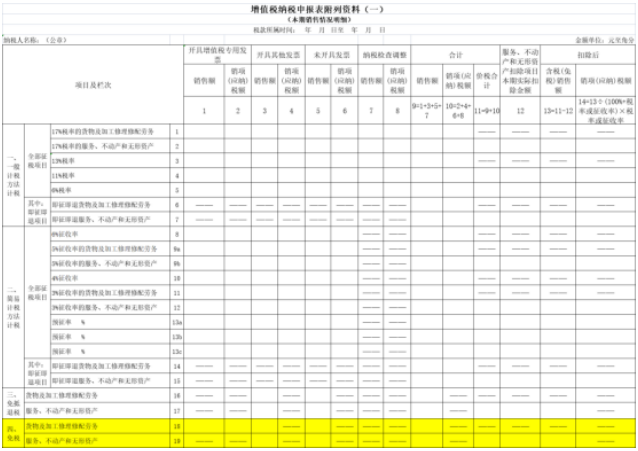

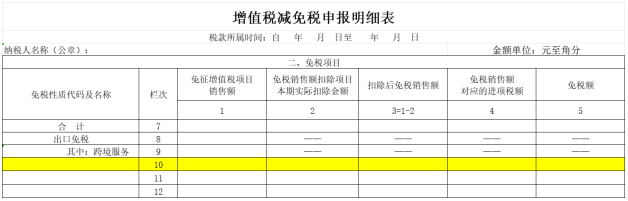

如果A公司為一般納稅人,與小規(guī)模納稅人操作原理一致,可在增值稅納稅申報表《一般納稅人適用》主表、附表一正常填報即可,相應填報位置如下所示:

備注:1.“免稅性質(zhì)代碼及名稱”:根據(jù)國家稅務總局最新發(fā)布的《減免性質(zhì)及分類表》所列減免性質(zhì)代碼、項目名稱填寫。同時有多個免稅項目的,應分別填寫。

2、第1列“免征增值稅項目銷售額”:填寫納稅人免稅項目的銷售額。免稅銷售額按照有關(guān)規(guī)定允許從取得的全部價款和價外費用中扣除價款的,應填寫扣除之前的銷售額。

一般納稅人填寫時,本列“合計”等于主表第8行“一般項目”列“本月數(shù)”。

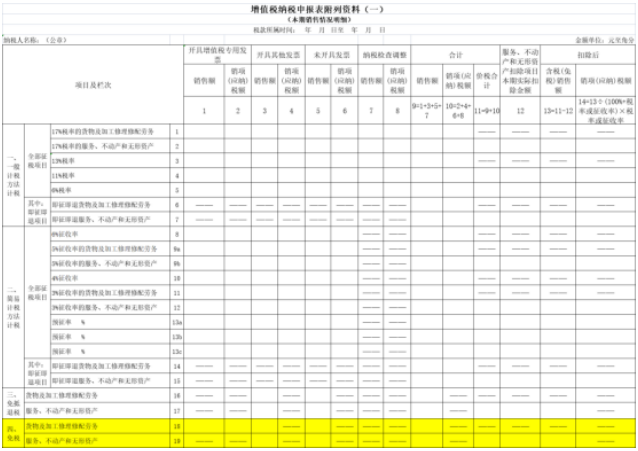

備注:1、第18行“四、免稅”“貨物及加工修理修配勞務”:反映按照稅法規(guī)定免征增值稅的貨物及勞務和適用零稅率的出口貨物及勞務,但零稅率的銷售額中不包括適用免、抵、退稅辦法的出口貨物及勞務。

2、第19行“四、免稅”“服務、不動產(chǎn)和無形資產(chǎn)”:反映按照稅法規(guī)定免征增值稅的服務、不動產(chǎn)、無形資產(chǎn)和適用零稅率的服務、不動產(chǎn)、無形資產(chǎn),但零稅率的銷售額中不包括適用免、抵、退稅辦法的服務、不動產(chǎn)和無形資產(chǎn)。

備注:第8欄“免稅銷售額”:填寫納稅人本期按照稅法規(guī)定免征增值稅的銷售額和適用零稅率的銷售額,但零稅率的銷售額中不包括適用免、抵、退稅辦法的銷售額。

營業(yè)稅改征增值稅的納稅人,服務、不動產(chǎn)和無形資產(chǎn)有扣除項目的,本欄應填寫扣除之前的免稅銷售額。

本欄“一般項目”列“本月數(shù)”=《附列資料(一)》第9列第18、19行之和。

【政府“委托支付”的拆遷補償款能否享受免征增值稅?】出自新零工靈活用工平臺,轉(zhuǎn)載請注明出處,感謝!

案例:某市政府(征收人)主導的棚戶區(qū)改造項目,市城鄉(xiāng)建設(shè)局(征收部門)就征收A公司位于棚戶區(qū)改造區(qū)域地上建筑物與A公司簽訂征收房屋補償安置協(xié)議書,補償面積1.6萬平方米,評估價5000元/㎡,補償總金額8000萬元,后市城鄉(xiāng)建設(shè)局就征收A公司位于棚戶區(qū)改造區(qū)域地上建筑物與A公司、摘地B房地產(chǎn)開發(fā)企業(yè)三方簽訂補充協(xié)議,約定對于A公司全部補償支出均由B房地產(chǎn)開發(fā)企業(yè)承擔,A公司任何時間不再向市城鄉(xiāng)建設(shè)局主張補償權(quán)利。政府承諾后期以土地出讓金返還方式給予B房地產(chǎn)開發(fā)企業(yè)補貼。

一、A公司取得B房地產(chǎn)開發(fā)企業(yè)支付的8000萬拆遷補償款,能否享受增值稅免稅優(yōu)惠?

根據(jù)《財政部 國家稅務總局關(guān)于全面推開營業(yè)稅改征增值稅試點的通知》(財稅〔2016〕36號)附件3《營業(yè)稅改征增值稅試點過渡政策的規(guī)定》第一條第三十七項規(guī)定:“土地所有者出讓土地使用權(quán)和土地使用者將土地使用權(quán)歸還給土地所有者”免征增值稅。根據(jù)財政部 稅務總局公告2020年第40號第三條規(guī)定:“土地所有者依法征收土地,并向土地使用者支付土地及其相關(guān)有形動產(chǎn)、不動產(chǎn)補償費的行為,屬于《營業(yè)稅改征增值稅試點過渡政策的規(guī)定》(財稅〔2016〕36號印發(fā))第一條第(三十七)項規(guī)定的土地使用者將土地使用權(quán)歸還給土地所有者的情形。”明確了企業(yè)從政府取得包括土地及其

相關(guān)有形動產(chǎn)、不動產(chǎn)補償費的行為,屬于36號文規(guī)定的土地使用者將土地使用權(quán)歸還給土地所有者的情形,免征增值稅。

按照36號文、40號公告規(guī)定,只有作為土地使用者的企業(yè)從作為土地所有者的政府處取得拆遷補償費,才能夠免征增值稅,但實務中,企業(yè)的拆遷補償費并不一定都是從政府處取得,企業(yè)也可能從拆遷公司、土地開發(fā)公司、房地產(chǎn)開發(fā)公司等企業(yè)處取得拆遷補償費。

對于政府委托開發(fā)企業(yè)進行拆遷補償?shù)模徊疬w企業(yè)從開發(fā)企業(yè)處取得的拆遷補償費能否視同從政府處取得享受免稅?在實務中仍然存在分歧。但筆者認為,政府委托開發(fā)企業(yè)進行拆遷補償?shù)模鄬儆谡鲗再|(zhì),追溯土地補償主體以及資金流向源頭來看,是由政府主導下由政府統(tǒng)一規(guī)劃、統(tǒng)一收儲發(fā)生的拆遷補償,筆者觀點:這種補償土

地及資金流向符合40號公告的規(guī)定,可以免征增值稅。

此類業(yè)務證據(jù)鏈支撐資料筆者總結(jié)如下,供參考:

a、城建局與A公司之間的《征收房屋補償安置協(xié)議》;

b、城建局、A公司、B房地產(chǎn)開發(fā)企業(yè)《三方委托支付協(xié)議》;

c、三方協(xié)議明確主體關(guān)系,城建局為安置承擔主體、A公司為被拆遷主體,B房地產(chǎn)開發(fā)企業(yè)為摘地投資開發(fā)主體;

d、三方協(xié)議明確城建局、A公司、B房地產(chǎn)開發(fā)企業(yè)三方業(yè)務關(guān)系;明確為B房地產(chǎn)開發(fā)企業(yè)代城建局承擔A公司拆遷安置補償款;

e、取得政府相關(guān)職能部門收費票據(jù)作為支撐,優(yōu)先取得財政事業(yè)性收費票據(jù)、次選為取得行政事業(yè)型往來收費票據(jù),如果以上兩種票據(jù)無法取得,至少取得棚戶區(qū)項目改造指揮部/城鄉(xiāng)建設(shè)局(征收實施單位)資金往來支付收據(jù)。

二、A公司取得B房地產(chǎn)開發(fā)企業(yè)支付的8000萬拆遷補償款,如何進行免征增值稅納稅填報?

如果A公司為小規(guī)模納稅人,需填報增值稅納稅申報表(小規(guī)模納稅人適用)》及其附列資料附表三、主表,附表三“免稅項目”中添加“土地所有者出讓土地使用權(quán)和土地使用者將土地使用權(quán)歸還給土地所有者免征增值稅優(yōu)惠”減免稅代碼01129927,填報免稅銷售額8000萬元,主表第12行“其他免稅銷售額”填報8000萬元,第17行“本期免稅額”自動帶出240萬元。(注意:此操作后A公司會被強制要求升級為一般納稅人,實務中需權(quán)衡納稅人身份轉(zhuǎn)變帶來的納稅格局變化,充分運用納稅人身份轉(zhuǎn)換特點,合理規(guī)劃拆遷補償資金支付計劃)

如果A公司為一般納稅人,與小規(guī)模納稅人操作原理一致,可在增值稅納稅申報表《一般納稅人適用》主表、附表一正常填報即可,相應填報位置如下所示:

備注:1.“免稅性質(zhì)代碼及名稱”:根據(jù)國家稅務總局最新發(fā)布的《減免性質(zhì)及分類表》所列減免性質(zhì)代碼、項目名稱填寫。同時有多個免稅項目的,應分別填寫。

2、第1列“免征增值稅項目銷售額”:填寫納稅人免稅項目的銷售額。免稅銷售額按照有關(guān)規(guī)定允許從取得的全部價款和價外費用中扣除價款的,應填寫扣除之前的銷售額。

一般納稅人填寫時,本列“合計”等于主表第8行“一般項目”列“本月數(shù)”。

2、第19行“四、免稅”“服務、不動產(chǎn)和無形資產(chǎn)”:反映按照稅法規(guī)定免征增值稅的服務、不動產(chǎn)、無形資產(chǎn)和適用零稅率的服務、不動產(chǎn)、無形資產(chǎn),但零稅率的銷售額中不包括適用免、抵、退稅辦法的服務、不動產(chǎn)和無形資產(chǎn)。

備注:第8欄“免稅銷售額”:填寫納稅人本期按照稅法規(guī)定免征增值稅的銷售額和適用零稅率的銷售額,但零稅率的銷售額中不包括適用免、抵、退稅辦法的銷售額。

營業(yè)稅改征增值稅的納稅人,服務、不動產(chǎn)和無形資產(chǎn)有扣除項目的,本欄應填寫扣除之前的免稅銷售額。

本欄“一般項目”列“本月數(shù)”=《附列資料(一)》第9列第18、19行之和。

三、 A公司取得B房地產(chǎn)開發(fā)企業(yè)支付的8000萬拆遷補償款,享受免征增值稅是否需要備案?

根據(jù)現(xiàn)行政策規(guī)定,除增值稅即征即退、先征后退(返)、加計抵減以及自然人稅收外的其他稅收優(yōu)惠備案全部改為資料留存?zhèn)洳椋陔娮佣悇站猪撁婺壳翱蛇x增值稅優(yōu)惠備案中除以上需備案內(nèi)容外,未見其他增值稅減免優(yōu)惠填寫選項模塊。所以取得符合免征增值稅免稅優(yōu)惠的拆遷補償收入無需辦理免稅備案,在增值稅納稅申報時按規(guī)定填寫申報表相應減免稅欄次即可享受,相關(guān)政策規(guī)定的證明材料留存?zhèn)洳椤U咭罁?jù):1、《關(guān)于開展2021年“我為納稅人繳費人辦實事暨便民辦稅春風行動”的意見》(稅總發(fā)〔2021〕14號;2、《國家稅務總局關(guān)于進一步優(yōu)化增值稅優(yōu)惠政策辦理程序及服務有關(guān)事項的公告》(國家稅務總局公告2021年第4號);3、國家稅務總局辦公廳2021年3月31日發(fā)布《關(guān)于<國家稅務總局關(guān)于進一步優(yōu)化增值稅優(yōu)惠政策辦理程序及服務有關(guān)事項的公告>的解讀》。【政府“委托支付”的拆遷補償款能否享受免征增值稅?】出自新零工靈活用工平臺,轉(zhuǎn)載請注明出處,感謝!

立即掃碼 | 微信咨詢